Fra le condotte non c’è rapporto di specialità ma concorso

Nicola Pietrantoni (20 febbraio 2023, Italia Oggi)

I chiarimenti della Cassazione sulle diverse fattispecie: duplice condanna per il contribuente

La dichiarazione fraudolenta mediante altri artifici (art. 3, dlgs 74/2000) e l’occultamento o distruzione di documenti contabili (art. 10, dlgs 74/2000) sono reati che possono concorrere; non sussiste infatti alcun rapporto di specialità tra le due fattispecie delittuose, dal momento che la condotta prevista e punita all’articolo 10 (occultamento) non integra le attività simulate o gli altri mezzi fraudolenti e ingannatori cui fa riferimento l’articolo 3 (dichiarazione fraudolenta). Quest’ultimo, infatti, è incentrato proprio sulla dichiarazione, momento che realizza il presupposto dell’evasione, mentre l’articolo 10 tende a reprimere tutte quelle condotte antecedenti alla eventuale dichiarazione che impediscono l’accertamento dei redditi prodotti. Sono i principi enunciati nella sentenza n. 4910/2023 (motivazioni depositate il giorno 6/2/2023), con cui la Corte di cassazione, III Sezione penale, ha confermato l’impostazione assunta dai giudici di merito che avevano condannato, con riferimento a diverse accuse, un imputato alla pena di un anno e due mesi di reclusione.

Le contestazioni. Al titolare di una ditta individuale, si legge nella sentenza, erano stati contestati i seguenti reati tributari: l’art. 10, d lgs 74/2000, per aver occultato parte della documentazione contabile di cui è obbligatoria la conservazione, in modo da non consentire la ricostruzione dei redditi e del volume di affari relativi ad un determinato periodo di imposta (2011); l’art. 3, d lgs 74/2000, per aver indicato nella dichiarazione annuale relativa al 2011, sulla base di una falsa rappresentazione nelle scritture contabili obbligatorie e avvalendosi di mezzi fraudolenti, elementi passivi inferiori a quelli effettivi; infine, l’art. 8, d lgs 74/2000 (emissione di fatture o altri documenti per operazioni inesistenti), per aver emesso, negli anni 2011, 2012, 2013 e 2014, una pluralità di fatture per operazioni inesistenti al fine di consentire ad una società di evadere l’iva.

Il ricorso in Cassazione. La difesa dell’imputato ha impugnato la decisione della Corte d’appello, sottolineando, innanzitutto, come le condotte contestate nel primo capo di imputazione (art. 10, d lgs 74/2000) sarebbero coincise con quelle descritte nell’imputazione ex art. 3, d lgs 74/2000, in cui il mezzo fraudolento per ostacolare l’accertamento del reddito era stato indicato, appunto, nell’occultamento delle stesse fatture: per queste ragioni, secondo il ricorrente, avrebbe dovuto trovare applicazione il solo reato previsto all’articolo 3, all’epoca dei fatti sanzionato con pena più severa rispetto alla fattispecie ex articolo 10.

Con un secondo motivo, si legge sempre nella sentenza n. 4910/2023, è stata contestata la responsabilità in ordine alla dichiarazione fraudolenta, alla luce della ritenuta sussistenza anche dell’articolo 10, considerato che le relative condotte coincidono, “…venendo in rilievo il mero occultamento dei documenti contabili effettivamente consegnati ai clienti, comportamento questo già sanzionato a norma dell’articolo 10, non potendo il mezzo fraudolento esaurirsi nel solo occultamento delle fatture”.

In buona sostanza, la difesa del ricorrente ha invocato l’applicazione del principio di specialità, secondo cui “quando più leggi penali o più disposizioni della medesima legge penale regolano la stessa materia, la legge o la disposizione di legge speciale deroga alla legge o alla disposizione di legge generale, salvo che sia altrimenti stabilito” (art. 15 del Codice penale).

La decisione della Suprema corte. I giudici della Cassazione hanno ritenuto infondati i motivi di ricorso, non rilevando alcun vizio di legittimità rispetto alla decisione dei giudici di primo e secondo grado che avevano riconosciuto il concorso tra l’articolo 10 e l’articolo 3, d lgs 74/2000.

Anche in sede di legittimità, dunque, non è stato riconosciuto il cosiddetto “rapporto di specialità” tra le due norme in questione; su questo punto, la Corte ha voluto sottolineare proprio la differenza tra le condotte di cui agli articoli 10 e 3, d lgs 74/2000, affermando, in primo luogo, che “…perché sia integrato il delitto di dichiarazione fraudolenta mediante altri artifici (nella versione riscritta dal Decreto Legislativo n. 158 del 2015), è necessario che il contribuente indichi nelle dichiarazioni annuali un ammontare inferiore a quello effettivo o elementi passivi fittizi per un valore corrispondente alle soglie di punibilità individuate dal legislatore, compiendo operazioni simulate oggettivamente o soggettivamente, ovvero avvalendosi di documenti falsi o di altri mezzi fraudolenti idonei ad ostacolare l’accertamento e a indurre in errore l’amministrazione finanziaria, essendo richiesto, sotto il profilo soggettivo, il dolo specifico del fine di evadere le imposte sui redditi o sull’iva”.

Per quanto riguarda, invece, il delitto ex art. 10, d lgs 74/2000, sempre la Corte ha sottolineato che questo si integra quando “…il soggetto occulti o distrugga, in tutto o in parte, i documenti contabili o i documenti di cui è obbligatoria la conservazione, in modo da non consentire la ricostruzione del volume di affari o dei redditi, essendo ugualmente, sotto il profilo soggettivo, il dolo specifico del fine di evadere le imposte sui redditi o sull’iva, ma è anche possibile alternativamente la finalità di consentire l’evasione a terzi”.

L’insussistenza del rapporto di specialità tra le due fattispecie. Per le ragioni sopra esposte, si è affermato che tra le due figure di reato non sussista alcuna relazione di genere a specie, “…non potendosi ritenere che la condotta di occultamento o distruzione integri le attività simulate o gli altri mezzi fraudolenti e ingannatori cui fa riferimento l’articolo 3 del Decreto Legislativo cit. nel descrivere le modalità della condotta della dichiarazione fraudolenta”.

Nel delitto ex articolo 3, infatti, il ricorso all’artificio è strumentale alla falsa dichiarazione, in quanto risulta finalizzato a impedire l’accertamento della stessa: da un certo punto di vista, lo schema delittuoso di questa fattispecie è analogo a quello della truffa (art. 640 del Codice penale), proprio perché l’utilizzo del meccanismo fraudolento è orientato a indurre in errore l’amministrazione finanziaria sul volume dei redditi prodotti.

L’occultamento e la distruzione dei documenti contabili, invece, possono realizzarsi con modalità diverse, non essendo necessario, in questi casi, l’utilizzo di un artificio: l’autore del delitto ex articolo 10, infatti, può limitarsi a distruggere o occultare la documentazione contabile, senza avere come obiettivo la presentazione di una falsa dichiarazione, che potrebbe anche mancare. In queste situazioni, l’ordinamento vuole punire tutte quelle condotte antecedenti al momento della dichiarazione, potenzialmente idonee ad impedire l’attività di accertamento dei redditi prodotti.

Sempre con riferimento alle differenze tra i due reati, la Cassazione ha inoltre ricordato che il delitto ex articolo 10 ha carattere permanente, dal momento che la condotta di rilievo penale dura sino al momento dell’accertamento fiscale, mentre il reato previsto all’articolo 3 è istantaneo e si consuma nel momento in cui la dichiarazione fraudolenta viene presentata.

Infine, per quanto riguarda l’elemento soggettivo, la Corte ha sottolineato che il dolo specifico risulta calibrato a seconda del reato cui si riferisce: nella dichiarazione fraudolenta, consiste nella finalità di evadere le imposte sul reddito e sul valore aggiunto, mentre nel delitto di occultamento, oltre al fine dell’evasione, vi è anche l’ulteriore finalità di consentire l’evasione a terzi.

In definitiva, secondo la Corte, tra le due fattispecie non sussiste alcun rapporto di specialità, ma ricorre piuttosto un rapporto di interferenza, determinato dalla peculiarità del caso concreto.

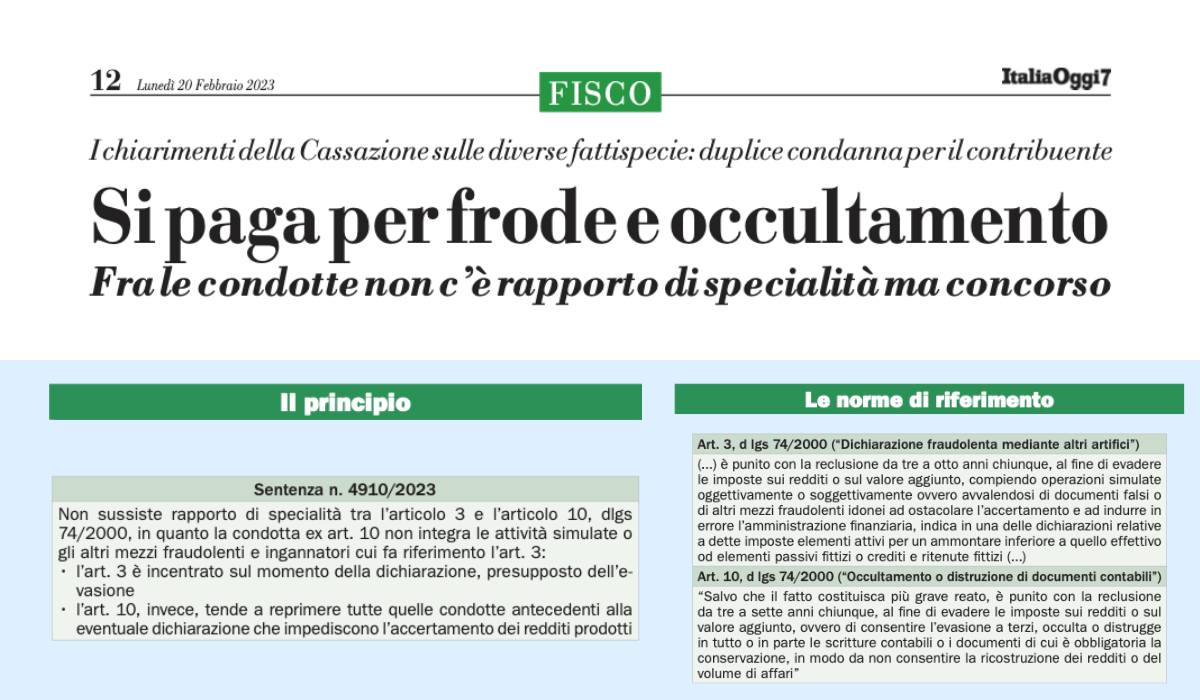

| Il principio della Sentenza n. 4910/2023 |

| Non sussiste rapporto di specialità tra l’articolo 3 e l’articolo 10, d lgs 74/2000, in quanto la condotta ex art. 10, non integra le attività simulate o gli altri mezzi fraudolenti e ingannatori cui fa riferimento l’art. 3: l’art. 3 è incentrato sul momento della dichiarazione, presupposto dell’evasione; l’art. 10, invece, tende a reprimere tutte quelle condotte antecedenti alla eventuale dichiarazione che impediscono l’accertamento dei redditi prodotti. |

| Art. 3, d lgs 74/2000 (“Dichiarazione fraudolenta mediante altri artifici”) |

| (…) è punito con la reclusione da tre a otto anni chiunque, al fine di evadere le imposte sui redditi o sul valore aggiunto, compiendo operazioni simulate oggettivamente o soggettivamente ovvero avvalendosi di documenti falsi o di altri mezzi fraudolenti idonei ad ostacolare l’accertamento e ad indurre in errore l’amministrazione finanziaria, indica in una delle dichiarazioni relative a dette imposte elementi attivi per un ammontare inferiore a quello effettivo od elementi passivi fittizi o crediti e ritenute fittizi (…) |

| Art. 10, d lgs 74/2000 (“Occultamento o distruzione di documenti contabili”) |

| “Salvo che il fatto costituisca più grave reato, è punito con la reclusione da tre a sette anni chiunque, al fine di evadere le imposte sui redditi o sul valore aggiunto, ovvero di consentire l’evasione a terzi, occulta o distrugge in tutto o in parte le scritture contabili o i documenti di cui è obbligatoria la conservazione, in modo da non consentire la ricostruzione dei redditi o del volume di affari” |